Ja, echt. Nu!

Of nou ja, als je de rest van je geldzaken een beetje op orde hebt. In het kort: je kan beginnen met beleggen wanneer je kunt sparen, een buffer achter de hand hebt én geen schulden meer hebt.

Ben je wel klaar om te beginnen met beleggen?

Voordat je begint met beleggen zijn er een aantal dingen die je goed op een rijtje moet hebben. Beleggen is niet helemaal risicoloos, dus daarom is het belangrijk om andere geldzaken goed duidelijk te hebben voor jezelf, zodat je niet in de problemen raakt.

Allereerst is het belangrijk dat je goed inzicht hebt in je maandelijkse inkomsten en uitgaven. Als je nu nog niet zeker weet hoeveel geld er elke maand binnenkomt en uitgaat, dan is dat het allereerste wat je moet veranderen. Voordat je ook maar na gaat denken over beleggen, is het belangrijk dat je zeker weet hoeveel ruimte je elke maand hebt in je budget.

Daarna moet je berekenen of je ruimte hebt om te sparen. Als je ruimte hebt om te sparen, heb je namelijk ook ruimte om te beleggen. Blijft er bijna elke maand geld over, dan kun je waarschijnlijk beginnen met beleggen. Als het elke maand weer spannend is of je het eind van de maand wel gaat halen, dan is het belangrijk om daar eerst verandering in te brengen. Vraag jezelf eerst eens af hoe je meer geld binnen kunt laten komen of hoe je minder geld kunt uitgeven, voordat je begint met beleggen.

Heb je nog schulden openstaan? Dan is het zeker de eerste stap om die af te lossen. Een creditcard rekent al gauw 10% rente per jaar, dus als je die schulden afbetaalt ben je gegarandeerd van een “winst” (of besparing) van 10% per jaar. Met beleggen haal je gemiddeld 8% rendement op per jaar. Dat is dus niet alleen minder dan die 10%, maar dat schommelt ook nog eens. Het afbetalen van schulden betekent een gegarandeerd “rendement” van 10% per jaar.

Zodra je inzicht hebt in je uitgaven, ruimte hebt om te sparen én je schulden hebt afgelost ben je bijna klaar om te beginnen met beleggen. Als allerlaatste wil ik je nog adviseren om een buffer op te bouwen op je spaarrekening. Een buffer is eigenlijk niets meer dan een bedrag op je spaarrekening wat je kunt gebruiken in geval van nood, wanneer je onverwachte kosten binnenkrijgt.

Als dat allemaal op orde is, ben je klaar om te beleggen. Het geld wat je dan overhoudt per maand zou je namelijk “kwijt kunnen raken” zonder financieel in de problemen te komen. Niet dat de kans groot is dat je al je geld kwijtraakt door te gaan beleggen, maar het is fijn als je het geld niet meer nodig hebt voor je uitgaven.

Waarom beginnen met beleggen?

Als belegger word je beloond voor het risico wat er bij beleggen komt kijken. Zeker op de korte termijn kan de waarde van een belegging namelijk dalen. Je bent dan niet direct je geld kwijt, maar als je het geld toch nodig hebt en je belegging dus moet verkopen, “verzilver” je je verlies als het ware. Daalt de waarde van je belegging maar hoef je het nog niet te verkopen, dan is de kans juist groot dat de waarde uiteindelijk weer toeneemt. Zorg er dus voor dat je het geld waarmee je belegt de komende tijd niet nodig hebt, zeker als je beleggingen met een hoger risico kiest.

Maar! Niet getreurd… Op de lange termijn is het rendement van beleggingen vaak wel positief en hoger dan de rente op een spaarrekening, al helemaal met die spaarrentes van 0,05%. Dus hoe langer je je belegging aan kunt houden, hoe beter.

Als je gaat beleggen heb je ook meer controle over je rendement, hoe gek dat misschien ook klinkt. Je kunt zelf je strategie bepalen en daardoor dus ook bepalen hoeveel risico je wilt lopen. Hoe meer risico, hoe hoger het potentiële rendement. Dat is natuurlijk niet per sé beter, het is aan jou om een strategie uit te kiezen waarbij je je comfortabel voelt.

Waarom jong beginnen met beleggen?

Het is dus goed om beleggingen zo lang mogelijk aan te houden. Daardoor is het dus ook een goed idee om zo snel mogelijk te beginnen met beleggen, als je er klaar voor bent!

Als je jong begint met beleggen komen daar nog meer voordelen bij kijken. Zo bestaat er iets als het rente-op-rente effect, volgens Albert Einstein blijkbaar het achtste wereldwonder. Vind ik een tikkie overdreven, maar fijn is het wel.

Rente-op-rente effect

Het rente-op-rente effect, ook wel “compound interest” genoemd, betekent simpelweg dat je rente ontvangt over geld en dáár vervolgens weer rente op ontvangt.

Stel in één of ander parallel universum (waarin we helaas niet zijn beland…) ontvang je 5% rente op je spaarrekening.

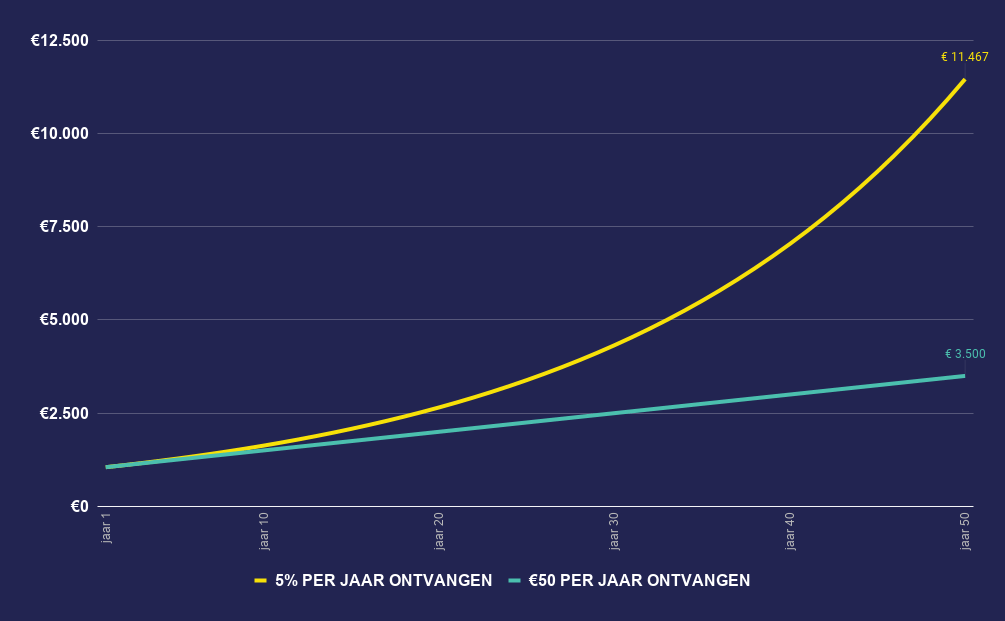

Als je begint met € 1000, zul je het eerste jaar € 1000 x 5% = €50 rente ontvangen. Als je verder niets met die rekening doet, ontvang je het volgende jaar niet alleen 5% rente over die € 1000 euro, maar ook 5% rente over die € 50 die er in dat eerste jaar bij is gekomen. Dan zou je dus nog € 2,50 extra ontvangen en eindigen met € 1102,50.

Dat lijkt misschien niet veel, maar na 10 jaar zou je € 1628,89 op je spaarrekening hebben. Stel je had elk jaar vast € 50 ontvangen, zou je na 10 jaar uit zijn gekomen op € 1500,-. Totaal heb je dan dus € 128,90 rente op je rente ontvangen.

Hoe langer je dit vol kunt houden, hoe meer je dit effect zult merken. Als je deze rekening 50 jaar lang niet zou aanraken zou je eindigen met € 11.467,39. Als je die 50 jaar lang jaarlijks € 50 had ontvangen in plaats van 5% rente, was je geëindigd met € 3500. Een verschil van bijna € 8000!

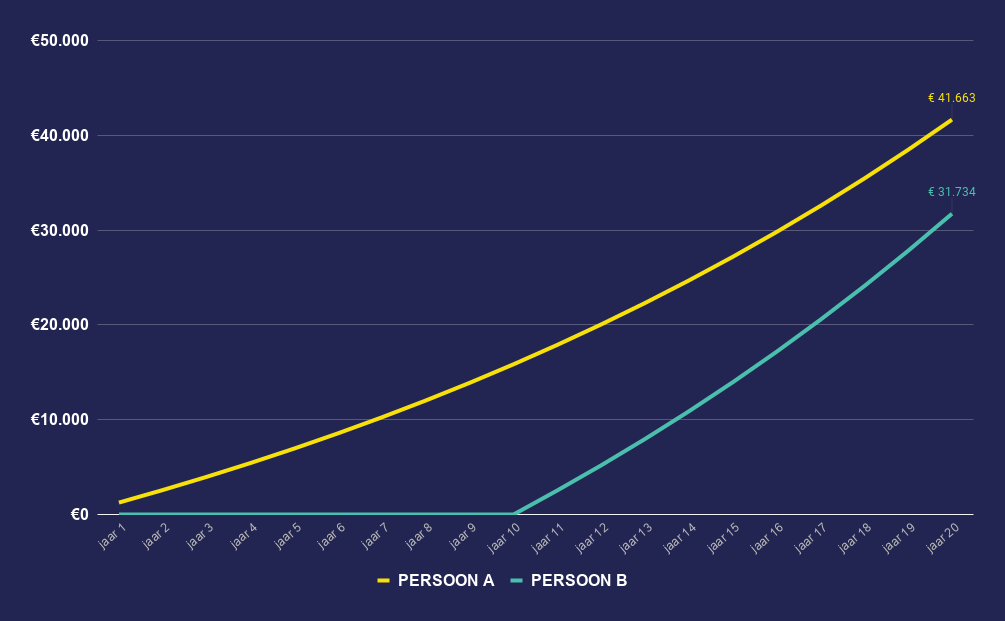

Door het rente-op-rente effect ontstaat er ook een groot verschil wanneer je investeringen langer aanhoudt, zelfs als je in totaal hetzelfde bedrag inlegt.

Stel persoon A legt 20 jaar lang €100 per maand in en persoon B legt 10 jaar lang €200 per maand in. De helft zo lang, maar wel twee keer zoveel per maand. Totaal hebben ze dan allebei €24.000 ingelegd, maar toch zal persoon A met meer geld eindigen.

Als je weer uit gaat van een gemiddeld rendement van 5% zal persoon A zo’n €10.000 extra winst maken, ook al hebben ze totaal hetzelfde bedrag geïnvesteerd.

Met beleggingen werkt dit effect dus eigenlijk precies hetzelfde. Je hebt alleen eerder te maken met een rendement-op-rendement effect, dan met een rente-op-rente effect.

Meer risico kunnen nemen als je nog jong bent

Als je vroeg begint met beleggen betekent dat ook dat je meer risico kunt nemen. Er is namelijk altijd een kans dat “de markt” tijdelijk wat minder presteert. Dat betekent eigenlijk gewoon dat je beleggingen op dat moment minder waard zijn. Niet leuk natuurlijk, maar hoe langer je je beleggingen vast kunt houden, hoe groter de kans op een positief rendement.

Stel je wilt geld gaan beleggen voor je 67e omdat je dan hopelijk met pensioen mag, dan kun je als 20-jarige veel meer risico nemen dan iemand die tegen de 50 aan zit. Je zult er namelijk weinig van merken als de waarde van je investeringen de komende jaren wat schommelt, terwijl de 50-jarige dan begint te zweten omdat die binnenkort wel het geld nodig gaat hebben.

Allemaal leuk en aardig… Maar hoe begin ik dan?

Ik ben geen professioneel belegger, verre van zelfs, en had juist daarom een aantal simpele regels waar ik me aan wilde houden toen ik begon met beleggen. En daar hou ik me nu nog steeds aan.

Allereerst moet ik begrijpen waarin ik investeer. Begrijp ik goed wat het precies is dat aankoop? En nog belangrijker: Snap ik de risico’s die erbij komen kijken? Bij aandelen in bedrijven is dit vaak makkelijk te beantwoorden, maar valuta begrijp ik weinig van en van cryptocurrency snap ik al helemaal precies niks. Daarom investeer ik daar ook niet in, ook al zijn er genoeg mensen die een enorm rendement vangen met crypto.

Daarnaast investeer ik alleen met geld wat ik op dat moment kan missen en de komende tijd ook niet nodig ga hebben. Op die manier heb ik rust in m’n hoofd en hoef ik me niet druk te maken over schommelingen in de waarde van m’n investeringen. Omdat ik een buffer achter de hand heb, heb ik altijd een financieel vangnet voor als er iets onverwachts gebeurd. Ik zal dus nooit m’n investeringen hoeven te verkopen uit noodzaak en loop daardoor dus niet het risico dat ze op dat moment iets minder waard zijn. En dat brengt me op m’n derde regel.

Ik handel niet met m’n investeringen. Zodra ik iets koop, houd ik het ook vast. Ik kies hiervoor omdat ik simpelweg niet de tijd heb om onderzoek te gaan doen en te voorspellen wanneer een investering tijdelijk in waarde zal stijgen of dalen. Omdat ik m’n investeringen begrijp, weet ik dat ze in the long run in waarde zullen stijgen. Daarom hou ik ze zo lang mogelijk vast.

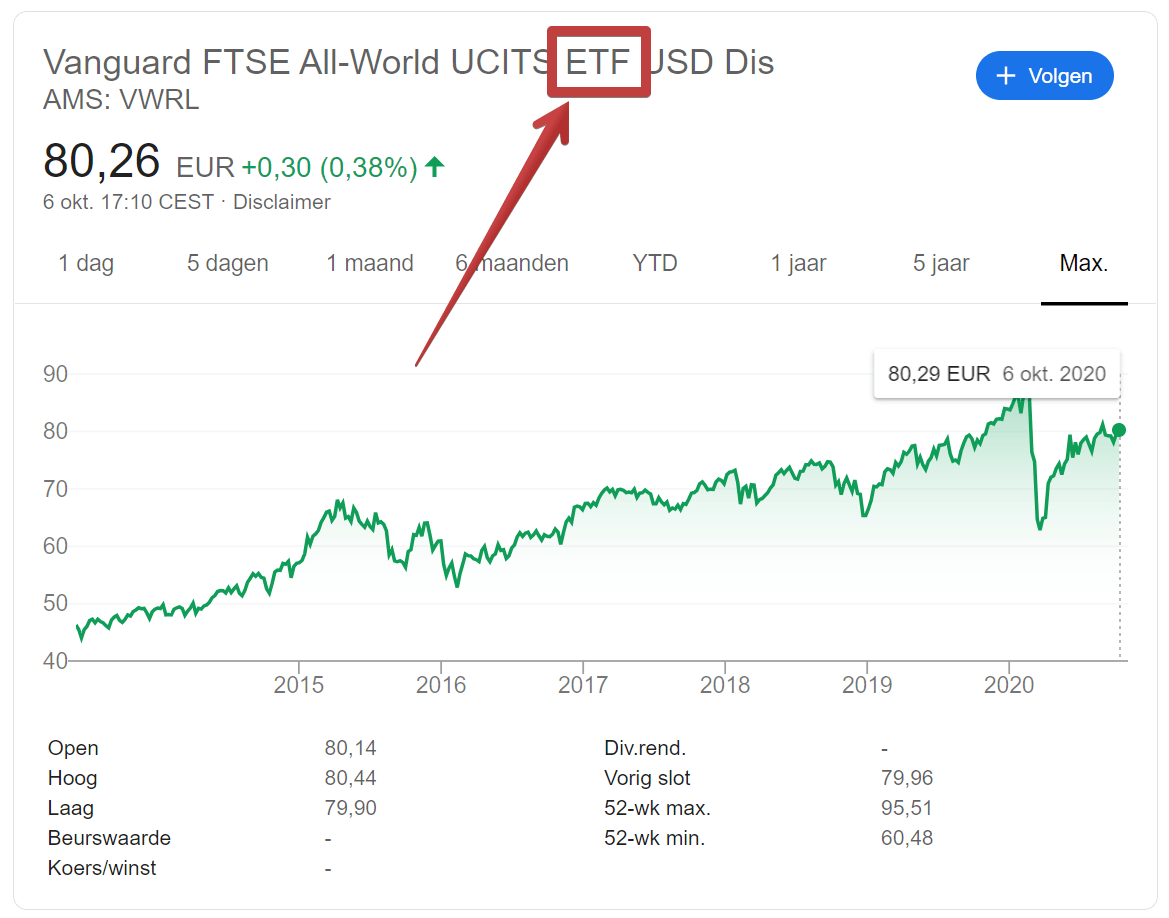

Ook probeer ik m’n investeringen goed te spreiden. Hoe meer je je risico kunt spreiden, hoe minder risico je loopt. Als al je geld in één bedrijf zit en dat bedrijf plots failliet gaat, ben je al je geld kwijt. Maar als je je geld in duizenden bedrijven hebt zitten, merk je er vrij weinig van als één bedrijf het voor gezien houdt. Maar duizenden losse aandelen kopen? Dat kan flink in de kosten lopen…

Ik wil m’n kosten laag houden. Aandelen kopen van duizenden bedrijven kost niet alleen veel geld (aan transactiekosten), maar ook nog eens een hoop tijd. Dat kan behoorlijk in je rendement hakken, dus probeer ik m’n kosten dus zo laag mogelijk te houden.

Daarom heb ik uiteindelijk gekozen voor ETF’s. Simpel gezegd zijn ETF’s een middel waarmee je belegt in vele (vaak honderden of duizenden) bedrijven tegelijk, zonder dat je alle aandelen los hoeft te kopen. Zo spreid je dus je risico en blijven je kosten laag.

Een erg toegankelijke manier om te beleggen in indexfondsen is met Peaks. Het is niet de goedkoopste optie, maar met lopende kosten van 0,5% (vanaf € 2500 geïnvesteerd, daaronder betaal je een vast bedrag van € 1 per maand) is het een goede plek om te beginnen. Als je wat verder gevorderd bent kun je indexfondsen ook direct aankopen bij een broker als DEGIRO, dat scheelt uiteindelijk weer in de kosten.

Disclaimer: Ik ben geen professioneel adviseur. Je bent zelf verantwoordelijk voor enige schade geleden door opvolgen van advies of navolgen van informatie op deze site. De informatie op deze site is is informatief bedoeld en is mijn persoonlijke mening, geen financieel- of beleggingsadvies. Beleggen kent risico’s. Je kunt je inleg verliezen. Dit bericht bevat mogelijk affiliate links.