Na een paar jaar trouwe dienst houdt je droger er plotseling mee op. En je stond net op het punt een nieuwe laptop te kopen.

Fuck. Paniek!

Op zo’n moment is het handig om wat geld achter de hand te hebben om die klap op te vangen; een financiële buffer.

Het geeft rust om een paar maanden aan inkomen vast hebben staan op een spaarrekening. Geld dat je kunt gebruiken in geval van nood, of wanneer je plotseling een hoge rekening krijgt. Maar hoe bouw je zo’n buffer op? En hoeveel spaargeld heb je precies nodig? En wanneer gebruik je je buffer in plaats van je spaargeld?

Wat is een financiële buffer?

Een financiële buffer is spaargeld gereserveerd puur en alleen voor onverwachte kosten en uitgaven. Het is dus geld waar je direct bij zou kunnen in geval van nood.

Dit spaargeld is bedoeld om bijvoorbeeld kapotte spullen in huis te vervangen, een onverwacht hoge rekening van ’t ziekenhuis te kunnen betalen of je auto te kunnen laten repareren.

Het is dus geen spaargeld bedoeld voor je spaardoelen, zoals het afbetalen van je studie of die vakantie naar Bali van volgende zomer. Voor dit soort doelen kun je zeker andere potjes maken, maar het is dus niet de bedoeling dat je geld uit je buffer gaat gebruiken voor kosten die niet “onverwacht” zijn.

Gezonde financiële buffer

Maar hoeveel buffer heb je dan precies nodig? Iedereen z’n situatie is natuurlijk anders, dus er is geen bepaald bedrag wat voor iedereen werkt. Een goede richtlijn voor een buffer is ongeveer 2 of 3 maandsalarissen; dan zit je vaak wel goed.

Dat klinkt misschien als een hoop, zeker als je helemaal nog geen buffer hebt opgebouwd. Probeer in ieder geval toe te werken naar een buffer van één maandsalaris, dat is al een hele goede eerste stap. De rest komt later dan wel!

Buffer berekenen bij Nibud

De richtlijn van 2 tot 3 maandsalarissen is en blijft een richtlijn, het is dus zeker niet het perfecte bedrag voor iedereen.

Je buffer hangt af van je onder andere je gezinssituatie, of je je huis huurt of gekocht hebt en of je een auto hebt of niet. Dit alles draagt bij aan de hoogte van de perfecte buffer voor jou.

In het slechtste geval kan het voorkomen dat én je wasmachine ermee ophoudt én je tuin wordt verwoest door een storm én je auto schade oploopt door diezelfde storm. Dat zou dan in één keer een flinke klap kunnen zijn en misschien zijn 3 maandsalarissen dan niet genoeg.

Gelukkig heeft het Nibud hier duidelijke aanwijzigen voor en hebben ze daarnaast een BufferBerekenaar gemaakt waarmee je een betere inschatting van een buffer kunt berekenen die bij jouw situatie past.

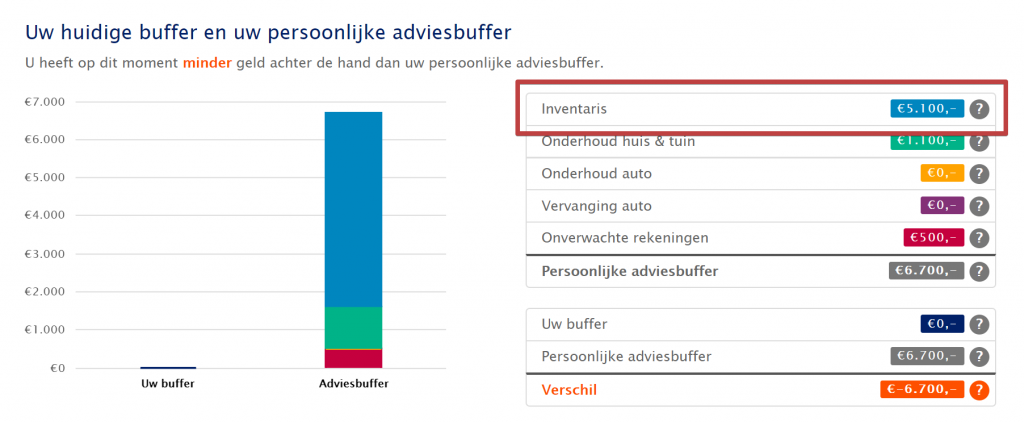

Neem dit advies wel met een korreltje zout. Ik kreeg bijvoorbeeld het advies om €5100 te reserveren voor mijn inventaris.

Om voor €5100 m’n inventaris te moeten vervangen, zou ik denk ik met een honkbalknuppel elke hoek van m’n appartement moeten bewerken. Om vervolgens alles te vervangen met het duurste van het duurste.

Dat leek mij dus niet echt realistisch.

Vergelijk de adviesbuffer dus goed met jouw persoonlijke situatie en kijk of alle uitkomsten realistisch genoeg zijn.

Wat te doen met je buffer?

De buffer is dus “bijzonder” spaargeld. Je hebt er niet een specifiek spaardoel voor, maar het staat vast op een spaarrekening in het geval van nood.

Volgens het Nibud kun je je buffer het beste alleen gebruiken voor onverwachte uitgaven binnen deze categorieën:

- vervanging inventaris: wasmachine, droger, of meubels.

- onderhoud huis en tuin: reparaties.

- onverwachte rekeningen: zorgkosten, naheffingen.

- vervanging van eventuele auto.

- reparaties auto.

Let er dus wel op dat het onverwachte uitgaven zijn waarvoor je je buffer gebruikt en niet uitgaven waarvoor je wilt sparen.

Dus wél een nieuwe koelkast als de oude ineens kapot gaat, maar níet een nieuwe koelkast als de oude eigenlijk een beetje te klein wordt. In het tweede geval kun je beter “normaal” sparen.

Hoe spaar je een financiële buffer op?

Als je nog geen spaargeld of buffer apart hebt staan, kan het als een lastige klus voelen om zo’n buffer op te bouwen. Maar het hoeft niet lastig te zijn!

De drie makkelijkste manieren om direct aan de slag te gaan is door andere spaardoelen tijdelijk te pauzeren, door automatisch te sparen, of door een financiële meevaller te gebruiken.

#1 Andere spaardoelen pauzeren

Op het moment dat je nog geen buffer hebt, kan ik je aanraden om het jouw nummer één spaardoel te maken om er een aan te leggen.

Andere doelen kunnen nog wel even wachten; zodra je een buffer hebt aangelegd kun je namelijk met meer rust verder sparen voor je andere doelen.

Het is zelfs het overwegen waard om een deel van je huidige spaardoelen “op te offeren” en gedeeltelijk te gebruiken om een buffer aan te leggen, maar dat is natuurlijk helemaal aan jou.

#2 Automatisch sparen

Automatisch sparen is de makkelijkste manier om te sparen. Zodra je betaald krijgt, stort je direct een gedeelte op je spaarrekening en zo heb je binnen de kortste keren een buffer opgebouwd.

Je kunt het zelfs zo instellen in je bank, dat je elke eerste van de maand een vast bedrag op je spaarrekening zet. De kans is dan een stuk hoger dat je je aan deze gewoonte kunt houden.

Door maandelijks een bedrag aan de kant te zetten betaal je jezelf eerst, voordat je al je andere kosten betaalt.

Maar hoe kies je het bedrag wat je maandelijks overmaakt naar je spaarrekening?

Het is handig om eerst je uitgaven bij te houden voordat je een bedrag kiest om maandelijks over te maken naar je buffer spaarrekening. Je weet dan precies hoeveel je per maand overhoudt en dus ook hoeveel je elke maand aan de kant kunt zetten.

Hou je je uitgaven nog niet bij, maar wil je wel zo snel mogelijk een financiële buffer aanleggen? Ga dan direct de slag met deze 11 bespaartips en tel vervolgens op hoeveel je per maand gaat besparen. Maak vervolgens elke maand dat bedrag over naar je spaarrekening.

Eigenlijk merk je daar dan helemaal niets van! In plaats van dat je dat geld elke maand uitgeeft aan iets anders, zet je het bedrag wat je bespaart op je spaarrekening.

#3 Financiële meevaller

En daarmee bedoel ik dan niet een loterij winnen, maar dat kan natuurlijk ook helpen!

Krijg je bijvoorbeeld geld terug van de belastingdienst, wordt je vakantiegeld gestort of ontvang je een 13e maand? Zet dan een groot deel hiervan (of nog beter: alles) direct op je spaarrekening. Zo spaar je in één keer heel snel je buffer bij elkaar.

Belangrijkste actiepunt

Bereken jouw persoonlijke advies buffer via Nibud. Zo weet je in ieder geval waar je naartoe kunt werken.

Dat was alweer deel drie van vijf in deze blogserie over budgetteren. In het vierde deel ga je meer leren over andere (spaar)doelen. Zodra je je buffer hebt opgebouwd kun je aan de slag met andere financiële doelen! Deze blog komt volgende week online.

Disclaimer: Ik ben geen professioneel adviseur. Je bent zelf verantwoordelijk voor enige schade geleden door opvolgen van advies of navolgen van informatie op deze site. De informatie op deze site is is informatief bedoeld en is mijn persoonlijke mening, geen financieel- of beleggingsadvies. Beleggen kent risico’s. Je kunt je inleg verliezen. Dit bericht bevat mogelijk affiliate links.